Likidite Oranı Nedir? Oran Analizi Temel Analizde Nasıl Kullanılır?

İçerik Konu Başlıkları

Likidite Nedir?

Kurum ya da kişilerin varlıklarının nakite dönebilme yeteneği Likidite nedir sorusunun özüdür. Bu makalemizde Likidite nedir, Likidite Oranı Nasıl Hesaplanır, Cari Oran Nedir, Asit Oran Nedir, Risksiz Getirili Hisse Seçmek için gerekenler, Gerçek Likidite ve Teknik Likidite Ne demek birlikte inceleyeceğiz..

Likidite Nedir?

Likidite; şirketlerin veya kişilerin mevcut gayrimenkul, menkul kıymet ya da döviz gibi varlıklarının nakite dönebilme yeteneği, Likidite Nedir sorumuzun cevabıdır. Parasal değeri olan herhangi bir varlığın değeri çok düşmeden nakite çevirebilmesi o varlığın likit olduğu anlamına gelir. Nakde dönüştürülmesi zor olan varlıklar ise likiditesi düşük varlıklardır. Söz konusu varlıkların nakde dönüştürülmesinde fazla değer kaybı görülebilir. En yüksek likiditeye sahip varlık ise nakit paradır.

Paranın en yüksek likiditeye sahip olmasının nedeni ise; gündelik yaşantımızda alış verişlerde en çok kullanılan araç olmasıdır. Dönüştürmeye gerek duymadan alınmak istenen herhangi bir mal veya hizmet için rahatlıkla kullanılabilir.Ancak arazi, ev, iş yeri vs. gibi varlıkları nakite dönüştürmek bazen kolay olabildiği gibi bazende zor olabilir. Örneğin dağ başında yolu olmayan bir konumdaki arazinin likiditesi düşüktür. Çünkü o arazinin talebi çok ama çok azdır.

Likidite nedir sorusuna cevabımızı özetleyecek olursak;

Talebi yüksek olan varlıklar + Nakit Para = Yüksek Likidite

Talebi düşük olan varlıklar = Düşük Likidite

Likidite Türleri Nedir?

Likidite türleri Gerçek Likidite ve Teknik Likidite olarak ikiye ayrılır. Şimdi bunlara göz atalım.

Gerçek Likidite

Herhangi bir şirketin faaliyetlerini sonlandırmaya karar vermesi durumunda, mevcut borçlarını ödeyebilecek varlıklarını temsil eder. Şirketin olası iflasında mevcut nakit parası, gayrimenkulleri, makine ve teçhizatları gibi ne var ne yok satıldığında borcun ödenebilme durumunu gösterir.

Teknik Likidite

Herhangi bir şirketin vadelendirilmiş borçlarının ödeme vakti geldiğinde, ödeme yapabilmesi için mevcut bulunan nakit ve diğer varlıklarını ifade eder.

Özetleyecek olursak; Gerçek Likidite şirketin batma ihtimalini, Teknik Likidite ise şirketin vadesi gelen borcuna karşılık varlıklarını gösterir.

Likiditenin Önemi Nedir?

Yatırım yapmayı düşündüğünüz hissenin, şirketin ya da gayrimenkulün her ne olursa olsun likidite oranı önemlidir. Likiditesi yüksek olan hisseler veya diğer yatırım araçları bir çok yatırımcı için tercih sebebidir. Likidite nedir konusunu basit bir şekilde anlatmaya çalıştık. Şimdi biz yatırımcılar için likiditenin şirketler açısından önemine değinelim.

Herhangi bir alana yatırım yapmayı planlayan yatırımcılar, öncelikle bu ürünün likidite durumunu, risk parametresini ve kazanç sağlama olasılığını incelemesi gerekir. Yüksek likiditeye sahip bir ürün, kolaylıkla nakite dönüştürülebildiği için kazanç getiri olasılığı da yüksektir.

Peki pay piyasasında yani hisse senetlerinde şirketler için likidite kavramının önemi nedir?

Bunu anlayabilmenin yolu temel analizin önemli bir argümanı olan oran analizi yapmaktan geçiyor.

Oran Analizi nedir?

Oran analiz dediğimiz şey finansal tablolardaki verilerde yer alan en az iki grup ya da sınıfın oranlanarak elde edilen yeni verini yorumlanmasıdır. Oran analizinin en büyük faydası finansal tablo kalemlerini tek tek incelemekten daha anlamlı ve kolay ulaşılabilir veriler sağlamasıdır.

Finansal tabloların analiz edilmesi hakkında bir çok yöntem var. Ve hepsinin de amacı farklı. Örneğin hisse yatırımcıları/küçük yatırımcılar daha çok firmanın karlılığı ve likidite durumu ile ilgilenir. Yöneticiler faaaliyet oranlarına yoğunlaşır. Şirkete kısa süreli borç verenler ise likidite ile ilgileneceklerdir. Bu sebeple analizlerde kullanılan oranlar dört grup altında toplanabilir:

- Likidite oranları

- Mali büyüme ile ilgili oranlar

- Faaliyet oranları

- Karlılık oranları

Likidite oran ve mali büyüme oranı bilanço kalemleri arasında kurulan ilişkilerden, son iki gruptakiler ise bilanço ve gelir tablosu kalemleri arasında kurulan ilişkilerden türetilen oranlardır.

Şu likidite oranını incelemeye başlayalım. Bakalım temel analiz için nasıl bir kullanımı var.

Likidite Oranı Nedir?

Likidite oranı; bir şirketin kısa vadeli borçlarını ödeyebilme kapasitesidir. Ve bu kapasiteyi ölçebilen bir kaç kullanışlı yöntem vardır. Cari oran ve Asit test oranı en bilinenleri arasındadır.

Cari oran Nedir?

Cari Oran; bir şirketin bütün dönen varlıklarının yakın zamanda ödenmesi gereken borçlarını karşılama oranıdır.

Mevcut varlıklar arasında en yüksek likit olandan en az likit olana doğru bir sıralama yaparsak en başta nakit veya nakit benzeri olan varlıklar gelir. Şirketlerin bilançolarına bakıldığında da en likit olanların nakit varlıklar olduğunu görebilirsiniz. Bunlara genel anlamda dönen varlık tabiri kullanılır.

En az likit olanlar ise stoklar ve gayrimenkul gibi duran varlıklardır. Bu varlıkların nakite dönüştürülmesi kolay değildir.

Cari Oran Nasıl Hesaplanır ve Değerlendirilir?

Cari Oran, Dönen Varlıklar / Kısa Vadeli Borçlar formülü ile hesaplanır.

Peki bir hisse senedi için cari oran kaç olmalı?

Eğer cari oran 1’in altında ise söz konusu şirketin yakın zamanlı borçlarını ödemekte zorlanacağını yani likidite sıkıntısı yaşayacağı muhtemeldir. Ancak cari oran örneğin 1,4 çıkarsa o zamanda bu şirketin her 1 TL’lik borcu için 1,4 TL’lik dönen varlığı olduğunu ve likidite sıkıntısı yaşamadığını anlayabiliriz.

Asit Test Oranı Nedir Nasıl Hesaplanır?

Asil testinde dönen varlıklar, stoklar ve diğer dönen varlıklar hesaba dahil edilmez. Asit testi, şirketin kasasında yer alan nakit, nakit benzeri menkul kıymetler ve kısa vadeli alacakların, yakın zamanda ödenmesi gereken borçlarını karşılama oranını ölçümler.

Asit testi oranı hesaplama formülü = (Nakit değerler + Menkul Kıymetler + Kısa Vadeli Alacaklar) / Kısa Vadeli Borçlar

Neden Asit Testi Yapılır?

Bu kavramın hikayesi aslında çok ilginç bir durumdan ortaya çıkmış.

1849 Yılında California’da yer alan Sierra Nevada dağlarında ”Altına Hücum” olarak adlandırılan bir hareket başlar. Bölgede bir çok altın madeni olduğu haberi ile dünyanın her yerinden insanlar zengin olma hayaliyle bölgeye hücum eder. Bir çoğu hüsrana uğrasa da altınların gerçekliğini anlamak için bu dönemde ortaya çıkarılan ”Asit Testi” yöntemi bulunmuştur. Eğer altın gerçek ise paslanmayacak yani korozyona uğramayacaktır. Altının saflığını ölçümlemek için kullanılan asit testi, bu dönemde yatırımın sağlamlığını belirtmek için kullanılmıştır.

İşte bir şirketin ne kadar sağlam olduğunu ölçmek için kullanılan yöntemlerden birine asit testi denilmesinin nedeni tam olarak budur.

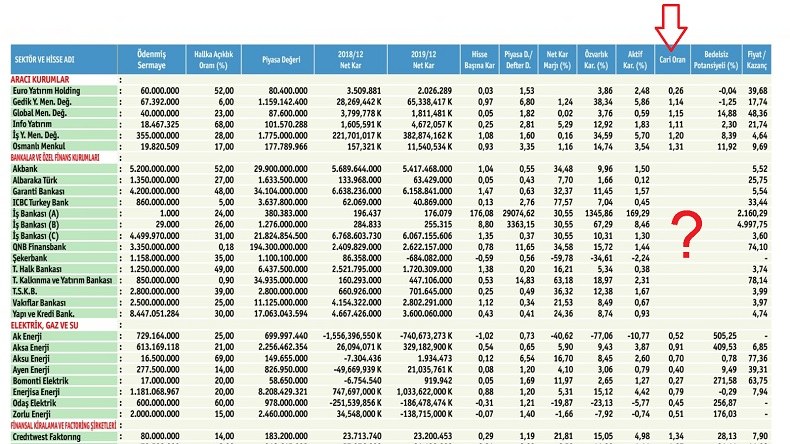

Son olarak şirketlerin cari oranlarına bir göz atalım;

Dikkat ettiyseniz tabloda bankaların cari oranları (likidite oranı) yok. Bu durum belki kafanıza takılmış olabilir. Oraya bir parantez açalım; Cari oran nasıl hesaplanıyordu? Dönen varlıklar / Kısa vadeli borçlar. Bankalar için farklı likidite ölçüsü kullanılır. Bunun nedeni banka yükümlülüklerinin önemli bir bölümünü oluşturan mevduatın her an paraya çevrilme taahhüdüdür. Bir diğer sebebi de dönen varlıklarının sürekli, anlık bile dahi değişiyor oluşudur.

Sigorta şirketleri içinde benzeri bir durum vardır.

Görüldüğü gibi likidite her varlıkta olan ve önem arz eden bir kavram. Ancak bizim esas konumuz Borsa olduğu için yorumu da borsa üzerinden yapmaya çalıştık. Borsa’da yer alan her şirketin (bankalar ve sigorta şirketleri hariç) cari oranı hesaplanmaktadır. Cari oranı, kısa vadede borcu olan bir şirketin malıyla, nakitiyle buna kolayca göğüs gerebilme kapasitesini veya şirketin finansal bir krizin eşiğinde mi olduğunu ya da uzun vade borçlarını bile kolayca kapatabilecek kapasitede olup olmadığını, yani sürdürülebilir nakit varlığı olup olmadığını yatırımcıya gösterir.

Bu yüzden hisse senedi seçimlerinizde bu oran analizini kullanmanız sizi risklerden koruyabilir.

Borsa rehberi kapsamında hazırlamış olduğumuz Likidite Nedir? Cari Oran Nedir? Likidite oranı nasıl kullanılır ? yazımız burada sona eriyor. Biraz uzun oldu ama umarım faydasını görürsünüz.

Bol kazançlı yatırımlar dilerim.

Kaynak: Para Dergisi.

Kaynak: Para Dergisi.