CDS Nedir? CDS Ne işe Yarar? CDS Neyi Gösterir?

Duyulurluğu gün geçtikçe artan ama bilinirliği az olan bir kavramı, CDS konusuna değineceğim bu makalede. CDS nedir, CDS ne işe yarar, CDS Neyi gösterir, CDS yüksek olursa ne olur, CDS Türkiye ne demek, CDS ne kadar olmalı, borsa ve piyasalar için önemi nedir gibi konuları inceleyeceğim. Hadi başlayalım

İçerik Konu Başlıkları

CDS Nedir CDS açılımı ne demek?

CDS Nedir: Credit Default Swap İngilizce kelimelerinin kısaltması olarak karşımıza çıkan CDS’in Türkçe karşılığı ise bir kaç tanıma denk gelmekte. Kredi temerrüt takası, temerrüt takası sözleşmeleri, risk primi, batık borçlar için sigorta primi veya kredi iflas takası primi, kredi temerrüt faizi gibi. Gördüğünüz gibi CDS nedir sorusuna fazlaca çeviri mevcut. Hangisi aklınıza daha yatkınsa onu kullanabilirsiniz.

CDS Ne İşe Yarar ?

Temerrüt kelimesine borçlar hukuku ve ticaret hukukundan aşina olan vardır belki. Kabaca borcunu ödeyemez duruma düşmek anlamında. İşte CDS dediğimiz kavram için bu durum ana eksen. Bu ana eksen etrafında toparlanan finansal bir enstrüman.

Peki CDS Nedir Ne işe yarar? CDS bir sigorta poliçesidir. Belli bir sigorta primi karşılığı risk sigorta edilmektedir. Poliçe kavramına Türk Ticaret Kanunundan baktığınızda göreceksiniz ki kıymetli evraklar ana başlığı altında “kambiyo senetleri” adı altında toplanmıştır. Poliçe, bono ve çek birer kambiyo senedidir ve ödeme aracı ve teminat aracı olarak kullanılırlar. Poliçe, TTK’da çok geniş ve ayrıntılı bir şekilde anlatılmasına rağmen Türkiye’de uygulaması diğer kambiyo senetlerine nazaran daha azdır.

Her ülke veya her şirket adına CDS çıkarılabilir.

CDS Alınıp Satılır mı?

Evet. Kredi notu yüksek; güvenilirliği yüksek yatırım kuruluşlarınca temerrüt takası sözleşmeleri yapılarak CDS satılır.

Fazlaca kavrama boğulduk değil mi? o zaman açıklayıcı bir örnek vermeye çalışayım.

CDS Neyi Gösterir ?

CDS temelde 2 faktörü doğrudan etkiler.

1-Faiz

2-Yatırım Yapılabilirlik durumunu

CDS ve faiz ilişkisi nedir?

Her şeyin başı faiz. 😀 Bu poliçeler ilk olarak faizleri etkiliyor. Faiz ise kuru etkiliyor. Kur da borsayı etkiliyor.

Faiz=libor +CDS (para birimi euro ise, euribor+CDS)

Bu formülü anlamak için LIBOR kavramını bilmek gerekir.

LIBOR nedir?

LIBOR (London Inter Bank Offered Rate) üye bankaların katılımıyla belirlenen Londra para piyasalarındaki bankalar arası borç verme faiz oranına verilen kısa isimdir.

Dünyada faiz oranını belirlemek için en yaygın olarak kullanılan oran budur.

Gelelim CDS ve faiz ilişkisini anlamlandırmaya.

Ne dedik : Faiz= LIBOR + CDS

Örnek LBOR faizleri 0,5

Ülke CDS rakamı 300

Faiz =0,5+3,00=3,5

Yani ülke, yurt dışından borç almak istese yüzde 3,5 faiz ile borç alabilir.

CDS 120 olsaydı

Faiz=0,5+1,2=1,7 faiz oranı ile borçlanabilecekti.

İşte CDS bu yüzden çok önemlidir.

CDS ve yatırım arasındaki ilişki nedir?

CDS arttıkça risk primi artıyor demektir. Risk algısının artmasıyla birlikte yatırımcılar ellerindeki varlıkları çıkarma yoluna geçecekler. Faize yönelecekler.

Yatırımcıların reel kar veya zarar parametre noktası faizdir. Şimdi bu adam yatırım yapacak değil mi. Eğer faiz gelirinden daha düşük bir kar sağlayacağı risk analizi yaparsa yatırımını yapmaz, nakitini doğrudan faize yatırır. Faiz artacak, borsa ve hisse senetleri fiyatları düşecektir.

Diyelim ki bir yatırımcıyız ve Türkiye’ye yatırım yapmak istiyoruz. Bu ister fiziki yani doğrudan yatırım olsun, ister Türkiye’nin hisse senedi, tahvil, bono gibi varlıklarına dair yatırımlar olsun.

İşte bu yatırım öncesinde eğer ki Türkiye’ye ait belli bir risk durumu mevcutsa veya ihtimal dahilinde ise, bu büyük aracı yatırım kuruluşlarına gidip CDS satın alıyorsunuz.

Bunun anlamı/işleyişi şu: Kardeşim ben Türkiye’ye yatırım yapacağım. Eğer bu yatırımım karşılığında Türkiye bana karşı temerrüde düşer de bana olan borcunu ödeyemezse bu borcu ve riski sigortacı olarak sen üstlen (CDS satan aracı kurum).

Bu aracı kurumda tabiki hemen bu riski sigortalamanın bir maliyetini sana çıkarıyor. Ve CDS fiyatları bu şekilde ortaya çıkıyor. CDS=Risk maliyeti

CDS İşlevi

Bu yolla yatırımcı için ek bir maliyet oluşmuş oluyor. Ama riskini devretmiş olarak rahat bir yatırım yapmış oluyor. “E kardeşim madem çok riskli. O zaman yatırım yapmasın.” diyenleriniz olabilir. Risk arttıkça getiri de artar diyerek ön savunmayı yapayım. Bu yüksek getiri ile de CDS maliyetini görmezden gelmesi normal.

Borsada CDS Nedir? Neden önemli?

CDS borsayı doğrudan etkilemez. Faiz üzerinden etkiler. bu ağ yapısını basitçe açıklayayım.

Belli başlı girdileri – bileşenleri vardır. Bunları 3 ana başlıkta toplayabiliriz.

Jeopolitik Risk

Kendi ülkemiz ve coğrafyamız adına konuşacak olursak jeopolitik riskimiz oldukça yüksek. Gerek komşularımızdaki problemler gerekse kendi iç dinamiklerimiz bu risk algısını yükseltiyor.

Diyelim ki bir gecede isyan çıktı, bomba patlatıldı, ülke iç karışıklığa gitti, komşularla sınır sorunları çıktı ve savaşın eşiğine gelindi. İşte bu ve benzeri durumları Türkiye CDS’lerinin yükselmesine neden olacaktır.

Bunları öngörmemiz pek de mümkün değil.

Mali Risk

Türkiye mali yapısı olarak negatif sonuçlar hem gelmeden önce hem de geldikten sonra CDS fiyatlaması artacaktır. Tersi bir durumda yani pozitif sonuçlarda azalacaktır.

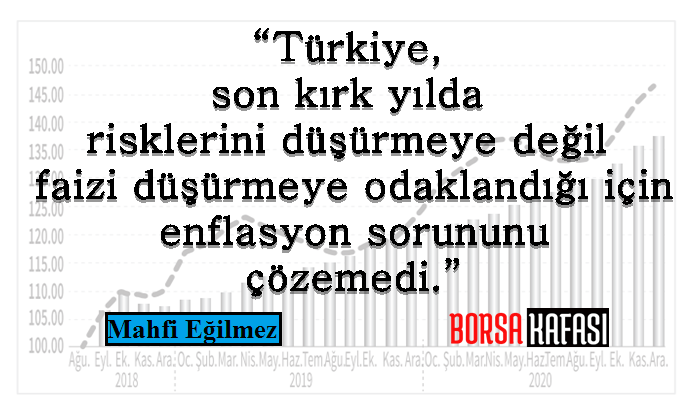

Örneğin enflasyon verileri, mali disiplin konusu, cari açık verileri, işsizlik oranları gibi veriler sürekli olarak CDS’in içinde yer alır.

Bu tarz bir risk durumunun öngörülmesi, jeopolitik riske göre daha olasıdır. Sonuç itibariyle Merkez Bankası olsun, Hazine ve Maliye Bakanlığı olsun belli periyotlarda ülke genel durumunu gösterir mali verileri yayınlıyorlar. İyi bir iktisatçı, ekonomist bu verileri geleceğe yönelik öngörülebilir şekilde yorumlayabilir.

Siyasi Risk

Yine kendi ülkemiz adına konuşacak olursak siyasi risk algısı her an yaratılabilir durumda. Özellikle siyasetçiler ve Devlet büyüklerimiz üzerinde siyasi risk algısı sürekli olarak yaratılmakta. Kaset olaylarını hatırlayın.

Siyaseten öngörebileceğimiz belki de tek şey seçim takvimleri. Nihayetinde bu seçim periyotları aylar yıllar öncesinden planlanıyor ve uygulanıyor. Erken seçim kararlarını saymazsak. Seçim dönemi yaklaştıkça belirsizliğin artışı, seçim sonrası oluşacak yeni durumların belirsizliği sigortalama ihtiyacını artıracaktır.

CDS Kriz Fiyatlaması

CDS verilerine günde bir kaç kez bakmanızı tavsiye ederim.

200 baz puan üstü kriz fiyatlaması yapıyor demektir. Dikkat etmekte fayda var.Şu an bu yazıyı hazırlarken 320 civarında geziyor. Bu oldukça yüksek bir oran.

Ayrıca diğer ülkeler ile de karşılaştırma yapmanız önemli. Özellikle Rusya, Brezilya gibi. CDS oranları onlarda düşüp bizde yükseliyorsa sıcak para (caary trade) oraya gidiyor demektir.

CDS Verilerine Nereden Ulaşılır?

Bloomberg adresine girdiğinizde CDS rakamlarına rahatça ulaşıyorduk. Fakat bunu maalesef ücretli yaptılar. Ve veri akışı bu kanaldan kesildi. Alternatif olarak şunlar takip edilebilir.

Veriler gecikmelidir.

Ülkelerin CDS rakamlarına toplu olarak bakmak isterseniz şu web sayfası da oldukça faydalı.

Günlük veriye baktığımızda görürsünüz ki hacim yoktur. Yani bu poliçeler gün içinde ne kadar alınıp satıldı bilmiyoruz. Bunun sebebi tezgah üstü bir piyasadan alınıp satılıyor oluşu.

Bu husus CDS’in manipülatif oluşumlara sebebiyet verdiği yönünde tartışmaları zaman zaman gündeme getiriyor. CDS Nedir? sorusuna yanıt niteliğinde ki makalemizi sonlandırmadan önce J. Meriwether’in bu konudaki düşüncesini yazmak istedim sizlere.

Kasırganın şehri vurma ihtimali sigorta yapanların sayısına göre değişmez. Finansal piyasalarda ise bu doğru değildir.

Sigorta satanlar arttıkça felaket ihtimali de artar. Çünkü sigorta sattığınızı bilenlerin bunu gerçekleştirme gücü vardır. Diğerlerinin ne yaptığını takip edin.Diyor J. Meriwether. İsabetli bir tespit.

SON SÖZ

Evet CDS Nedir yazısını da bitirdik. Umarım faydalananlar olur. Finansal okuryazarlık adına da, faizi tanıma konusunda da önemli bir kavram.

Bol kazançlı yatırımlar. Görüşmek dileğiyle.